正规杠杆炒股平台

- 股票十大配资平台 西游记片酬最高的“白龙马”,曾被谢霆锋打到住院,现卖卤菜为生

- 股票的杠杆交易 六部门联合发文!新能源再迎重磅利好

- 炒股配资平台哪 虿盆之刑有多残酷?受刑人受蛇蝎万虫嘬咬,哀嚎之声令人胆裂

- 配资炒股网站专业必选 美股开盘:三大指数小幅低开 热门中概股多数下跌

- 网络配资哪家好点 手串、萝卜刀、烟卡……玩具流行背后意味着什么

- 专业炒股配资网 万人见证!黑马欧冠首胜!赫罗纳2:0布拉迪斯拉发,彻底征服的球迷——

- 股票配资按月配资 海南开展二手房“带押过户”住房公积金贷款业务

- 配资炒股 配资平台 解读鬼泣5显卡要求:确保顺畅畅玩这款游戏的至关重要因素

- 股市如何配资 重大改变!日本拟出台入境新规,将推出新系统JESTA

- 好配资线上app 银行间外汇市场人民币汇率中间价为1美元对人民币7.1918元

- 发布日期:2024-08-29 20:59 点击次数:122

7月20日(星期六)14:00-16:00,领读人和两位嘉宾以《档案数据管理与长期保存策略》的第三作者、第四作者和专业读者的不同身份,对书籍的每一章节内容进行深度解读,共同探讨交流、答疑解惑。点击下方预约按钮股票百倍杠杆交易平台,一键预约,不错过精彩直播内容。

幸福的人生不是晒出来的,而是用心养出来的,人这一生富养自己的方式就一个字“藏”。

事件:美东时间7月31日周三,美联储在货币政策委员会FOMC会后宣布,联邦基金利率的目标区间仍为5.25%到5.50%。在会后声明方面有较多修改,整体上来看是肯定通胀回落的成果,并释放政策会向侧重就业边际转向。市场理解为美联储在为9月份首次降息铺路,市场表现来看,全球美元流动性有积极的改善,美国金融市场股债双强,大宗商品和非美股指得到普遍提振。

点评:

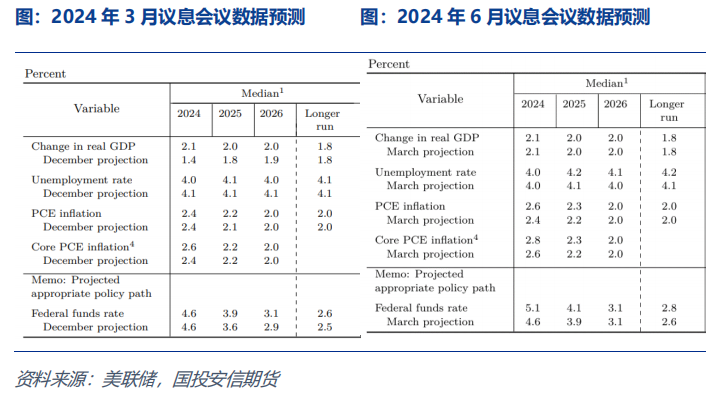

一、会前关注点—通胀与就业双双降温下降息信号的释放

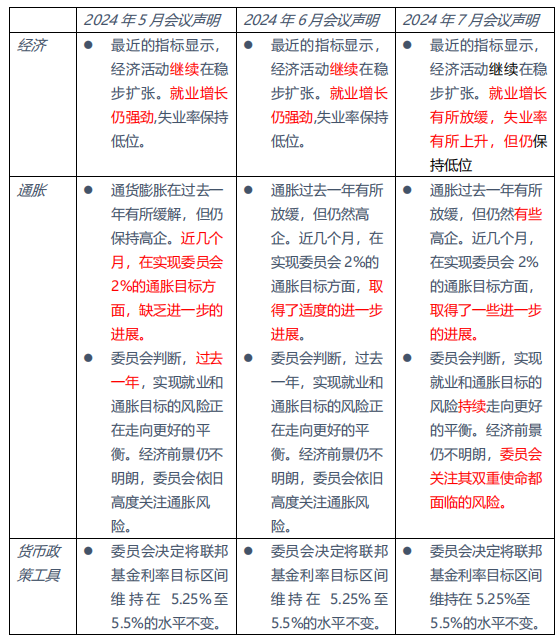

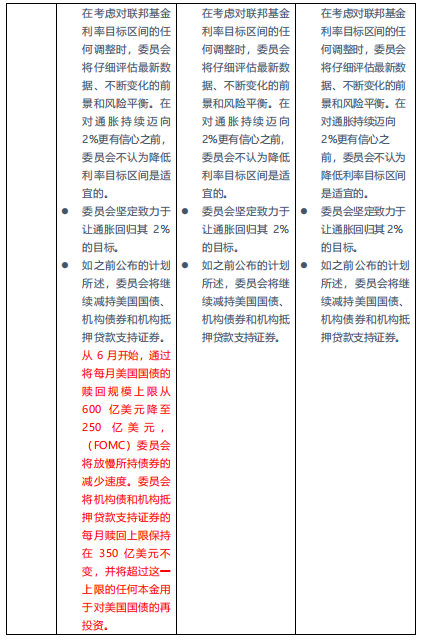

6月份的议息会议上,美联储宣布将联邦基金利率的目标区间保持在5.25%到5.50%,符合市场预期。会后声明相比于5月改动较少,对于通胀的表述由“缺乏进一步的进展”更改为“取得了适度的进一步进展”;另一大变动是,删除了有关缩减量化紧缩(QT)计划的具体行动表述。相对于3月份议息会议,点阵图变动较大,预测中位值由年内降息三次变为降息一次。从市场表现来看,在通胀数据低于预期和美联储点阵图偏鹰的双重作用下,市场定价的9月份降息概率增加。

6月份议息会议后,美国通胀数据超预期降温,就业数据亦有回落,增长有支撑但整体放缓,市场降息预期不断升温。具体来说,一方面,二季度美国增长仍有支撑但整体减速,对降息的制约下降。在消费与私人投资的拉动下,Q2美国GDP环比折年率从Q1的1.4%回升至2.8%,显示美国经济仍有支撑,但与去年下半年相比,美国经济动能仍延续减速趋势。就业市场的放缓更为显著,二季度新增非农就业月均17.7万人,相较一季度的月均26.7万人有明显放缓,失业率上行至4.1%。另一方面,二季度通胀显著放缓,是推升降息预期的主要驱动因素。5、6月份CPI总量与核心均低于预期,其中6月核心CPI环比回落至0.1%,为2021年1月以来新低,尤其是此前具有较强粘性的租金通胀也出现了缓解的迹象,提振了市场对于未来通胀继续下行的信心,其他核心服务也同步走弱,6月环比均值为0.07%,低于1-5月的0.46%。整体来看,近期经济与通胀数据给了美联储更大的信心启动降息。

由于市场广泛预期,美联储在7月份的议息会议上,仍会将基准利率维持不变。因此,本次会议的关键看点是决议声明是否会释放9月降息的信号。基准情形下,预计美联储仍将维持数据依赖的指引,避免对降息时间做出明确承诺。但在近期就业和通胀不断趋弱的背景下,鲍威尔极有可能在决议声明和发布会上做出为降息预热的表态。因此,关注决议声明中对经济状况的表述,包括失业率是否保持“低位”和通胀是否保持“高企”,若表述改变,一方面反映美联储降息预期,另一方面反映其对经济前景是否乐观。而声明中对通胀、就业以及对前瞻性指引的任何修改,将为随后的新闻发布会奠定基础。从6月议息会议的点阵图可以看出,当前美联储的基准预期并非快速或连续的降息,但这种基准预期是基于“就业维持强劲”的情景,因此美联储对就业的态度也是判断后续降息节奏的关键。

二、会议内容—政策目标更加侧重就业,为9月份降息落地铺路

美联储在货币政策委员会FOMC会后宣布,联邦基金利率的目标区间仍为5.25%到5.50%。联储的FOMC投票委员已连续第17次会议一致投票支持利率决策。至此,在始于2022年3月的本轮紧缩周期内,美联储已连续八次会议未加息。去年7月加息以来,联储一直将政策利率保持在二十余年来高位不变。本次美联储继续按兵不动符合市场预期。到本周二收盘,芝商所(CME)的工具显示,期货市场预计美联储本周继续维持利率不变的概率约为97%。

本次会议没有点阵图和数据预测,但会后声明方面,相比于6月份会议声明改动较多:首先,对美国经济增长强调有所降温,其描述从“仍强劲”下修为“有所放缓”,对失业率的描述维持“仍保持(历史)低位”的判断,但增加“有所上升”;其次,对于美国的高通胀强调有所降温,其描述降温至“有些高企”(somewhat elevated),对实现2%通胀目标删除了“适度”进展,改为“一些进一步进展“;第三,关于菲利普斯曲线中通胀和就业的双重目标,声明表示目标边际上更侧重就业,对于实现充分就业以及通胀双重目标的风险表述,新增“持续”趋向更好平衡的肯定性措辞,删除了“过去一年正在”趋向更好平衡的描述,同时尽管声明承认经济前景仍不明朗,但删除了FOMC“依旧高度关注通胀风险”这一措辞,新增强调“关注就业和物价双重使命都在面临的风险”。

从发布会的要点来看:第一,关于就业和劳动力市场的问题,他提出已经观察到了劳动力市场从过热状态逐渐转向正常状态,当前的劳动力市场状况接近于2019年的状况,当时经济并不具有通胀压力,当前劳动力市场不是显著通胀压力的来源,不希望看到劳动力市场进一步大幅降温,如果看到情况超出预期,我们将准备好作出回应;第二,关于通胀的问题,他表示对于通胀回落的信心在增长,因为得到了良好的数据,比如ECI报告等,12个月的核心通胀率为2.5%,核心通胀率为2.6%这远低于之前的水平,鉴于已经取得的进展,美联储已经不需要100%专注于通胀。虽然通胀问题尚未完全解决,但美联储可以开始逐步放松政策利率;第三,关于降息和利率路径问题,他表示降息可能最早在9月份的下次会议上提上议程,目前FOMC的普遍观点是,正在接近适合降低政策利率的点,但他也强调还没有完全达到那个点。他表示如果看到通胀快速下降,大致符合预期,经济增长保持相对强劲,劳动力市场的状况保持当前状态,那么他认为在9月会议上降息可能会在讨论范围内。

总的来看,7月份议息会议顺应了市场对于三季度降息落地定价而进行表述,肯定了通胀管理的成果,同时也明确地表示接下来的货币政策会更加向就业进行侧重,为9月份的降息落地进行铺路,传递了偏鸽派的信号,尤其是考虑近期BOJ引导日元升值带来了离岸美元流动性的收缩和纳指的回调,美联储会议落地后市场回归平稳和积极,美元走弱金融条件改善,美国股债双强,大宗商品和非美股指受到提振。

三、市场展望—关注流动性,等待新的政策驱动

6月份的议息会议后,我们提出未来在三个方向上跟踪宏观上的矛盾:第一,关注地缘风险继续降温的持续性,美国大选关键阶段各类政治事件扰动频繁,但地缘冲突对抗大幅升级概率不高,维稳仍是基本思路;第二,国内地产金融的内生性紧缩的力量较强,关注国内政策推动宽信用的后续思路;第三,关注中国经济结构再平衡的思路。(《通胀数据助力风险平衡,点阵图削减降息次数——2024年6月份美联储议息会议点评》)。从宏观状态的实际发展来看,6月份议息会议后的一段时间里,地缘风险尚未破局但也并没有降温,美国通胀数据取得了一定的成果但特朗普支持率的大幅上行也带来了全球宏观上的一些不确定性,美联储进入7月份早早地开始释放降息即将落地的信号,这带给了国内货币政策一定的空间,国内的三中全会和政治局会议释放的信号是“长短兼顾”,当前发展新质生产力仍然是主线,但全年的经济增长目标亦会坚守。

整体来看,6月份议息会议后,进入7月份后大类资产的定价和运行受到以下力量的驱动:进入到7月份后,先是定价“降息交易”带来的对美元流动性的提振,但“降息交易”+“特朗普交易”的共振带来了离岸美元一定的冲击,从而引发了一定的“衰退交易”。一方面FED的引导使得市场定价的降息交易更为明确,这使得美债的偏牛运行,人民币汇率偏强,同时也打开了中国的货币政策空间使中国的降息回归,因此可以说美国的降息交易让国内的“货币因子”明确受益。但对于全球的信用因子而言,则产生了明确的扰动。美联储明确的降息落地以及日本央行为了干预汇率而进行的持续的偏鹰表述,让持续偏离美日利差而走弱的日元出现了明确的向走强回归,即“套息交易”资金出现了明确的回流,资金流出美国金融市场带动纳指回调,而美股回调又引发了美国货币市场小幅的紧张,这一度让全球美元流动性紧张的机制有所发酵,全球的股指和商品普遍估值承压。

后续来看,在美联储7月份议息会议后,未来可以从以下三个维度观察宏观主要矛盾的演化:第一,超级央行周已经落幕,日本央行释放了略偏鹰的政策信号支撑日元汇率继续走强,但纳指和全球美元流动性已经有企稳迹象,此前日元升值带来的收缩效应似有被美联储的维稳效应逐步抵消的迹象,关注这一边际变化对于风险偏好支撑的持续性;第二,继续关注地缘局势问题,虽然特朗普政策主张中包含一定的结束俄乌冲突的主张,似乎带有地缘局势冲突降温的内涵,但是近期以色列和哈马斯又再度有升温迹象,地缘局势没有明确破局前,整体仍有不确定性,继续持续关注;第三,关注中国经济政策的传导效果,中期来看,国内方面的看点是货币政策配合着积极财政政策的回归,并逐步扭转当年实体层面信用因子持续收缩的格局。不过三中全会和政治局会议传递的“长短兼顾”的政策目标也意味着虽然政策积极但是也不会对经济进行短期的强刺激,因此在战略性保持乐观的过程中,耐心跟踪政策对于国内基本面数据的传导。

金融品方面,7月份虽然降息交易下债市受到了明显的提振,同时美债利率回落以及日元升值都大幅缓解了人民币贬值的压力,但是由于离岸美元流动性的扰动,全球风险偏好一度收缩带来了外围股指和商品的反弹,由降息交易一度演化成了衰退交易,国内的宏观流动性改善空间有限,整体上聚焦于金融和稳定等偏价值保守策略仍然延续,关注后续外围市场企稳,人民币压力缓解后国内政策回归带来的流动性修复机制,收益率曲线的陡峭或有一定延续同时股市或向企稳筑底转换,关注向成长板块再平衡的机制;商品方面,Q2后期国内经济降温和实体信用收缩惯性较大,此前降息交易演化的流动性压力又让估值进一步承压,但后续美国金融条件修复后则对于商品不宜过度悲观,关注后续可能逐步开始的低位修复之旅,国内后续稳增长的增量政策亦值得期待,关注8-9月份国内增长因子修复的强度。

- 姜堰股票配资 金融大模型应用需量力而行2025-03-06

- 严禁股票配资 重庆富民银行作为原告/上诉人的27起涉及金融借款合同纠纷的诉讼将于2024年11月27日开庭2024-12-22

- 股票杠杆投资股市里的杠杆 炒股必备:金融杠杆网,助你撬动财富杠杆2024-12-05

- 免费炒股金融杠杆 期货无息配资炒股:低成本撬动财富杠杆2024-11-30

- 金融杠杆炒股 大行评级|花旗:维持百胜中国“买入”评级 简化餐牌助提升营运效率2024-10-10